2021年年报披露收官之后,目前沪深两市已有超过40家公司触及强制退市,创出A股历史新高。

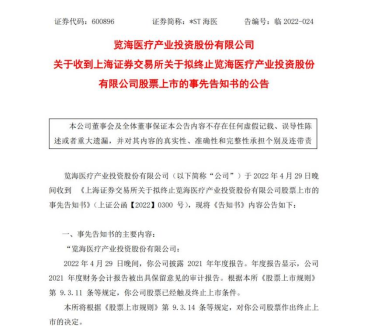

日前,A股上市公司*ST海医(600896)发布公告,称公司收到《上海证券交易所关于拟终止览海医疗产业投资股份有限公司股票上市的事先告知书》,曾经的高端医疗服务“明星企业”,或将告别资本市场,引发市场关注;同时,退市新规引发的资本市场压力,正在考验着医药企业长期的经营动力。

资本风险远超预期

*ST海医退市成前车之鉴

陷入退市风波的览海医疗(*ST海医,600896),其实控人、董事长密春雷是上海滩神秘资本大佬,其横跨保险、医疗、银行、地产等领域的“览海系”商业版图,使得*ST海医的退市成为了舆论热议的焦点话题。

密春雷家族发迹的起点是上海崇明岛的基建项目,以此赚取了第一桶金,而随着房地产、金融等领域的成功布局,密春雷也品尝到了资本运作带来的“红利”。

2015年,密春雷拿到了寿险牌照,由房地产商转身成为了资本大佬,成立上海人寿。自此之后的五年,“览海系”频频出手,在保险、银行、房地产领域频频押注。

“地产+金融”的印钞机快速运转,也让密春雷开始思考进一步扩张产业版图。“医改十年”公立医院改革和医药产业转型升级,不仅让医药市场迎来了“黄金十年”,也让医疗板块逐渐成为“览海系”资产的重中之重。

2015年,在全球航运业遭遇至暗时刻,密春雷拿到了中海海盛的原控股股东中国海运有意出售的控股权。彼时,公司累计投资了约30亿元,拿下中海海盛42.82%的股权。

接手中海海盛之后,密春雷将其更名为览海医疗,并剥离全部航运资产,开始搭建医疗健康战略平台,布局高端康复医院、高端医疗诊所、线上医院等业务,向医疗健康领域转型。

现实终究是残酷的,医药领域的道路同样不好走,尤其是览海医疗重点布局的高端医疗服务板块,重资产的巨大投入,想要在短期实现盈利更是困难重重。2015-2017年,览海医疗的净利润分别为7502万元、-4.32亿元、-6.94亿元。在连亏两年后,2018年被实施退市风险警示。

为了摘掉“退市风险警示”的帽子,2018年,览海医疗只能断臂求生,通过抛售持有的东华软件股票1.47亿股,以及期末公司持有的东华软件股票1003万股的公允价值变动,才使得2018年业绩扭亏为盈,保住上市地位。

然而,短期的饮鸩止渴终究无法根本扭转公司业绩下行趋势。

在一系列资本运作后,览海医疗经营业绩仍持续恶化,频频陷入亏损境地,并再度拉响退市警报。

2019-2021年,览海医疗实现扣非后归属净利润分别约为-1.91亿元、-1.66亿元、-3.19亿元。与此同时,览海医疗的股价也一路崩跌,自2016年密春雷入主以来,览海医疗股价的累计跌幅接近90%。2021年度,除览海康复医院于2021年年底开业,公司仅有2家综合门诊部投入运营,收入规模较低。

时至今日,“览海系”不得不面对四面楚歌的危局,资本炒作下的*ST海医如今已退无可退。

退市“达摩克利斯之剑”

财务指标敲响警钟

退市制度是资本市场重要基础性制度,深化退市制度改革是加强资本市场基础制度建设的重要环节。随着新《证券法》的实施,“全面实行股票发行注册制,建立常态化退市机制”才能形成有进有出的健康市场。

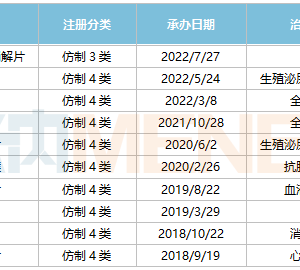

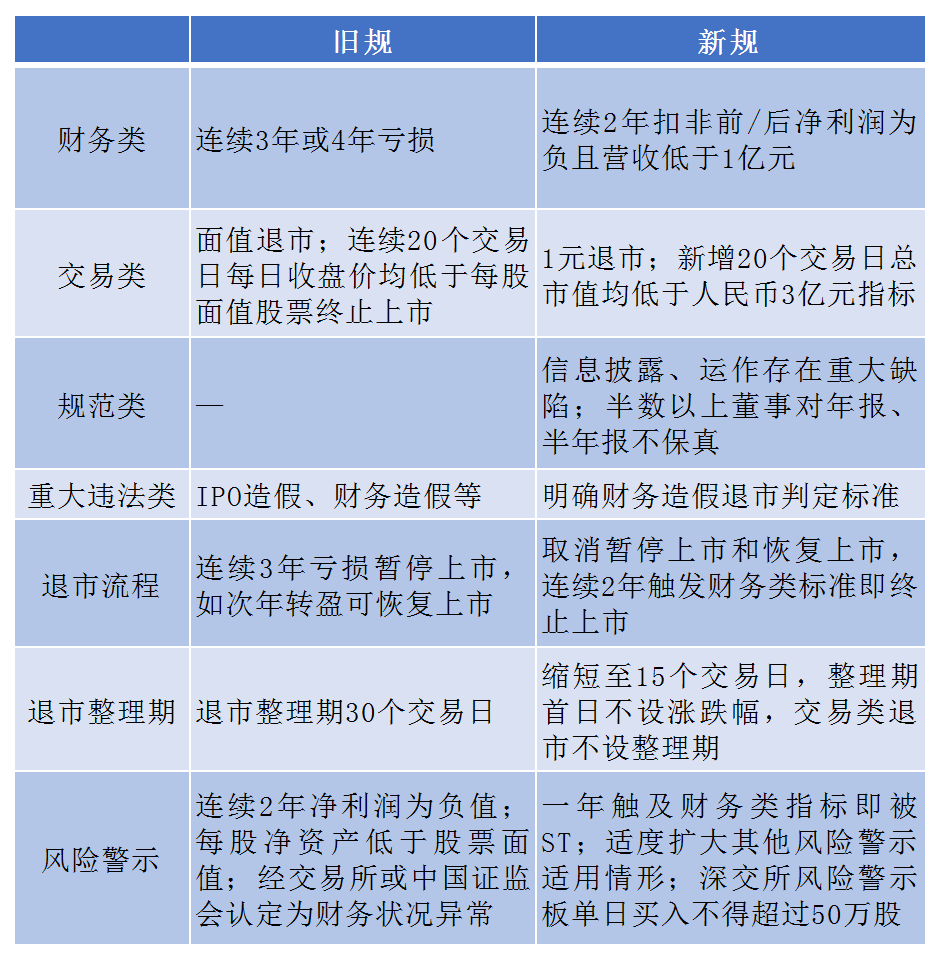

事实上,退市新规对财务类指标进行了完善,取消了原来的单一净利润指标或营业收入指标,改为“扣非前/后净利润为负+扣除与主营业务无关的业务收入和不具备商业实质的收入后的营业收入低于人民币1亿元,且连续2年的终止上市”。同时,对因财务类指标被实施退市风险警示的公司,下一年度财务类指标进行交叉适用。

截至目前,触及强制退市的上市公司已经超过40家,其中超过九成是属于触及财务类退市的情形,*ST海医就是因为年度财务会计报告“被出具保留意见的审计报告”,触发上交所《股票上市规则》第9.3.11条规定的终止上市条件。

退市新旧规对比

行业人士分析指出,退市新规精简了退市流程,将退市时间从原来的4年缩短至2年,而2020年年报是退市新规首个适用年度,若是2021年年报再触及退市标准,将直接被终止上市,因此今明两年可能是退市大年。

此外,根据证券法要求和交易所相关规定,上市公司需在4月30日之前按要求披露审计年报,若未及时披露将有可能被标注退市风险警示。

年报跳票企业的“含药量”高得惊人:

太安堂、吉药控股,未来股份,紫鑫药业,ST辅仁,延安必康6家企业均为医药企业或包含医药业务,其中吉药控股,紫鑫药业,ST辅仁等企业均为化药或中药保健企业,太安堂为连锁药店,延安必康主业则包括医药中间体研发和医药贸易。

业内专家进一步表示,作为上市公司,持续创造利润,构建长期的可持续发展能力至关重要;若上市企业在“净利润”和“营业收入”两个方面无法构建足够的“护城河”,即使企业公开声称按照现行财务类退市指标,公司短期/目前不存在被实施ST风险警示的情形,但长期的财务和管理风险始终将是悬在头上的“达摩克利斯之剑”。

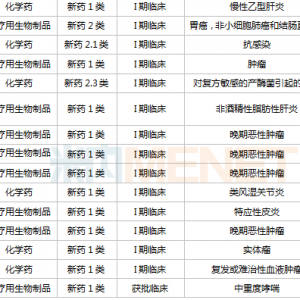

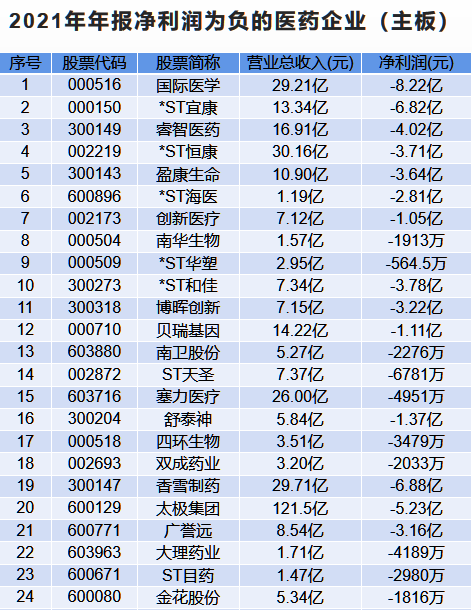

据东方财富中心的数据显示,在A股申万医药生物分类下2021年年报净利润为负的企业中,即使企业营业收入目前仍有具备扭亏为盈的可能,但面对医药行业政策改革和市场变化,未来仍需要密切关注长期的管理和经营风险。

投资看重的是未来,行业洗牌不断加剧,优胜劣汰的市场新生态也在逐步构建。

本网页由机器采集生成,若侵权请及时联系删除。

原文链接:http://news.pharmnet.com.cn/news/2022/05/12/566406.html