6月末,云舟生物递交的科创板上市申请获得受理。创始人蓝田博士在1年前给出上市计划,正逐步如期兑现。

在CGT CDMO颇受追捧的2022年,云舟生物可谓炙手可热。2022年9月,就在科创板跑出*家CGT CDMO上市公司的数月后,云舟生物宣布了由君联资本、越秀产业基金等头部基金领投的C轮融资,募资4.1亿元,刷新了同类项目的融资纪录。彼时,云舟生物的CDMO业务线在1年前才刚刚建立,增收不到200万元。

而在1个月前的C+轮融资中,云舟生物估值更直逼70亿元。如此高估值背后的逻辑,很多人不理解。

实际上,云舟生物深耕基因载体近10年,从无到有开创了科研基因载体商业化的经营模式,服务全球近2万名生命科学的*研究者。而近年来发力的基因治疗CRO、基因载体CDMO业务,正是云舟生物将服务链条向临床转化、临床试验延伸,并构建全周期基因载体服务能力的大胆尝试。

但这一次,运气能否到云舟生物这边,显然还是问号。2022年,云舟生物大力布局基因载体CDMO业务,却换来收入的微涨,和超千万的负毛利。不过,在CDMO行业卷出天际的当下,即便是服务潜力无限的CGT产业的CDMO企业,也活得并不轻松,云舟生物谈及已经确定3500万元CDMO大订单,或许未来可期。

即便如此,过去3年间,云舟生物赢在了保持住营收的快速增长,并抗住了在不好的周期里布局重资产新业务的压力,得以喘息。那么,云舟生物能否在大浪淘沙的CDMO市场中留下来?擅长的科研基因载体服务能力如何加持临床级的基因业务?我们尝试从云舟生物的历史和设想中,找答案。

1、让天下没有难做的基因载体

蓝田喜欢描述自己是非典型的科学家。从事科研20多年,转换几个领域,满足好奇心,势必与诺奖无缘。云舟生物是蓝田第二次创业,起因是看到生命科学技术浪潮推动下,基因载体的价值愈发凸显。

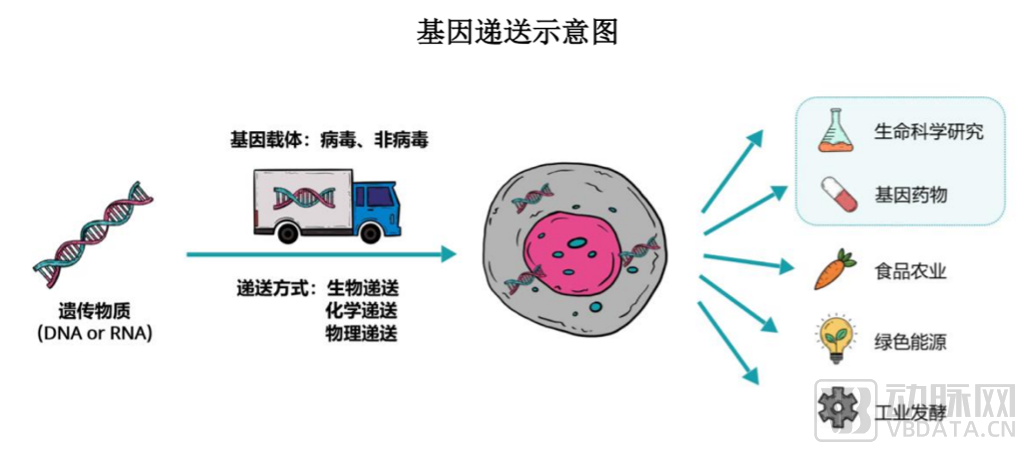

基因递送,即使用生物、化学或物理方法将外源遗传物质(通常是重组DNA或RNA)包裹成基因载体导入靶细胞的技术。对于许多研究者而言,这是完全陌生的技术。在当时,很多实验被迫延迟数月,甚至失败。

基因递送载体种类繁多,不同的细胞类型、应用领域,会对应不同的基因递送方式。大体上,基因递送载体分为病毒载体和非病毒性载体两大类。其中,常见的病毒载体,包括慢病毒(LV)、腺相关病毒(AAV)、腺病毒(AdV)、逆转录病毒(RV)等。病毒载体利用天然病毒固有的生物特性,基因递送效率较高,是大多数细胞和基因治疗项目所用的载体类型。非病毒载体包括质粒、基于脂质的非病毒载体,比如阳离子脂质、脂质纳米颗粒等,在小核酸药物中应用比较多。

实践中,基因载体构建的技术壁垒很高,需要依据靶细胞类型、目的基因特性等因素,设计符合实验目的的基因递送系统。这就要求设计者需具备较高的载体构建及基因递送理论知识。在设计过程中,研究者需要借助海量的参考大量文献资料,从数据库中寻找及比对载体骨架、元件序列等信息,才能筛选合适的基因递送系统。

可以说,基因递送载体构建流程的每一步均面临不同技术难点。

一方面,在基因递送载体系统的选择及设计环节,不同的载体系统适用于不同的细胞类型,载体系统的搭载容量、所针对的细胞生长周期、递送效率、免疫原性等方面的性能都需要准确把握,十分考验研究者的微生物知识积累,和动手能力。比如,AAV载体递送效率较高,但无法搭载过大基因片段,RV载体递送效率也较高,缺点在于感染宿主细胞的时机很难精准控制,非病毒载体的搭载容量和生长周期相对灵活,但在体内递送效率较低。

此外,提高载体系统靶向组织特异性及安全性,也是基因递送载体系统选择及设计环节的技术难点之一。不合适的基因载体系统选用可能造成基因递送失败,导致脱靶细胞中的基因表达,引起细胞毒性或触发不必要的免疫反应。

另一方面,在基因递送载体构建目的基因筛选环节,目的基因的质量把控成为新的技术难点。这个过程中,如果得到的基因分子质量及纯度较低,比如存在少量盐离子、蛋白质、代谢物等污染物,则可影响基因递送过程中载体-核酸复合物的有效形成及基因递送效率,最终破坏实验成果。

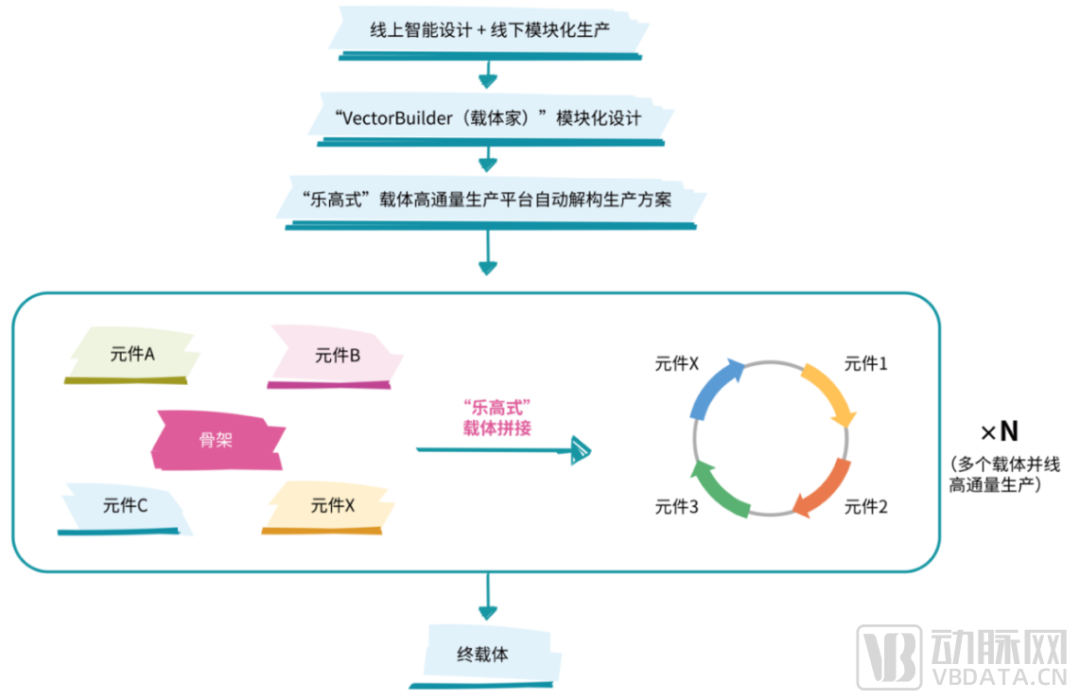

蓝田把复杂的基因载体设计流程放在云端,用极简的图形界面,让用户借助数据库资源,在线完成载体设计。设计好的基因载体会进入云舟生物网站的购物车,像极了在淘宝购物的体验。完成基因载体设计后,用户可以选择直接结账,或者进一步选购下游的质粒抽提等服务,最终产品会一般在几个工作日后交付。

云舟生物科研基因递送载体服务流程 数据来源:招股说明书

在这之前,并没有人想过将科研基因载体做成商业化的外包产品。但如今,这项业务在全球已经做到了5%的渗透率,相当于一个数亿美元规模的新场景。根据招股说明书,云舟生物的科研基因递送服务主要满足研究者的定制化需求,可以提供数百种载体系统,在物种上包含了哺乳动物、斑马鱼、果蝇、线虫、植物、真菌、细菌等。

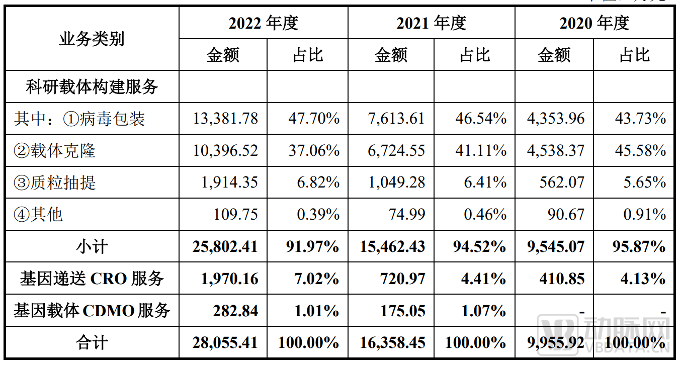

2020年至2022年间,科研基因载体业务一直是云舟生物收入的主要来源。根据招股说明书,过去3年间,云舟生物科研载体构建服务分别卖出9545.07万元、1.54亿元和2.58亿元,年复合增长率64.4%,总营收占比91.97%、94.52%和95.87%。

2020年至2022年,云舟生物主营业务收入构成 数据来源:招股说明书

目前为止,云舟生物已累计服务4000多个科研及工业客户,终端用户近2万人。招股书显示,云舟生物的企业客户包括强生、罗氏、诺华、拜耳、依沃泰克、武田制药、大冢制药等跨国大药企,科研客户则来自美国国立卫生研究院(NIH)、法国国家健康与医学研究院、德克萨斯大学—MD 安德森癌症中心、哈佛大学、斯坦福大学、加利福尼亚大学、哥伦比亚大学、剑桥大学、东京大学、大阪大学等国际*生命科学领域研究机构。其中,强生、罗氏一直在云舟生物的TOP 5客户之列,每年提供累计近千万订单。

按照蓝田的设想,随着生命科学研究向纵深推进,全球科研基因递送载体的需求,还会进一步对外释放,5%的转化率只是初始值。毕竟,追求高递送效率、低细胞毒性的理想基因递送系统,是常做常新的尝试。

2、从科研到转化,再到临床

科研基因递送载体服务的生意很带感,但却很难规模化,单笔订单金额也不高。作为一家企业,云舟生物还得往上走。毫不意外,蓝田将目标瞄准临床。

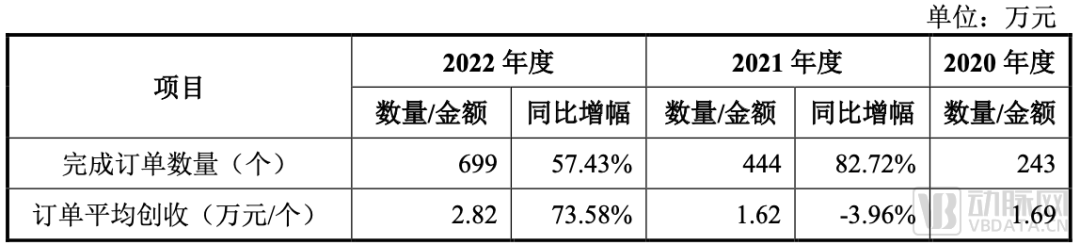

2020年至2022年,云舟生物科研基因递送载体服务平均创收 数据来源:招股说明书

近年来,基因与细胞治疗迅速释放临床应用潜力。数据显示,当前,全球已有近50种基因药物获批上市。由于产品技术、制备工艺非常前沿,基因与细胞治疗药物厂商往往从研发之初就选择与专业外包机构合作。

据统计,到2020年末,全球约500家基因治疗公司中,79.1%的基因治疗公司为初创公司。截至2021年末,FDA批准的8款基因治疗药物(包括CAR-T疗法、干细胞疗法、溶瘤病毒疗法和基因疗法)中,有5款采用CDMO生产,商业化产品外包率超过55%。

正常情况下,由于基因与细胞治疗药物自建产能诸多不便,研发合作会持续到产品商业化时期,只有少数药企会内化产能。

首先,规模化生产难度大。通常,基因药物的基因载体大规模生产流程,同时面临诸多技术难点。比如,在病毒载体的商业化生产中,企业往往面临两难的境地。在细胞培养与扩增环节,常规的细胞培养工艺需要耗费大量培养基和血清且,容易造成细胞污染,这就要求在减少病毒载体生产中所需的培养基和血清用量的同时,保证产量,这是制备工艺中极难找到的平衡点。

第二,后期纯化困难。在基因递送载体商业化生产流程中,不同类型的基因递送载体生产需开发不同的制备、包装、纯化、制剂罐装、质量检测等生产技术及工艺,且各环节需配备包括生物反应器、离心机、层析柱、培养基、细胞株等多种设备及试剂耗材。从而,多种类基因递送载体的生产对生产企业工艺、技术及设备等方面的要求极高,但建立符合临床级别的多种类载体生产厂房,提高了企业商业化生产的技术难度,也让此间的成本投入陡增。

第三,工艺体系维护错综复杂。基因药物所需的递送载体个性化程度高,这就要求生产企业基于自身特定产品及管线临床前、临床阶段的实验数据,开发特定的基因递送载体及生产方案,在各个阶段,还需要对载体系统进行优化,并调整载体生产相关工艺及能力,学习成本高,日常维护工作也相当繁复。

自2021年起,云舟生物逐步向基因递送CRO服务,甚至基因载体CDMO服务发力。

具体而言,云舟生物的基因递送CRO服务,主要面向科研向临床转化的客户,有针对性地提供基因药物开发过程中的基因递送瓶颈问题解决方案。比如,AAV载体衣壳定向进化、基因载体组织分布鉴定、mRNA载体基因递送解决方案、文库构建、启动子进化与筛选、稳转细胞株构建、BAC修饰、YAC修饰等。

相比科研载体构建服务,基因递送CRO服务的定制化程度更高,所能提供的附加值也更高。根据招股书,2020年至2022年间,随着基因递送CRO服务执行项目的增多,云舟生物基因递送CRO服务营收从410.85万元增长至1970.16万元,收入规模快速提升。而由于单笔订单金额较高的AAV载体衣壳定向进化、文库构建等项目所占比重提升,这块业务的订单平均创收能力显著提升。

2020年至2022年,云舟生物基因递送CRO平均创收 数据来源:招股说明书

2022年,云舟生物高举高打,决定投资32亿元,建设总面积10万平方米的基因递送研发生产基地,加码基因载体CDMO业务。这件事被写入了公司当年大事记,作为头条,足见布局CDMO的决心之大。

具体而言,云舟生物的基因载体CDMO服务主要面向处于临床前研究阶段和临床试验阶段的客户,提供临床级别的基因载体,品种涵盖质粒、病毒载体及mRNA,包括为客户提供大规模载体生产的工艺开发和分析方法开发、临床级别载体的生产、质检、灌装、技术转移服务以及配套的文件和申报支持服务。

不过,云舟生物的基因载体CDMO服务规模还非常小,自2021年起才开始产生收入。即便是在大力推进的2022年,也只拿到282.84万元订单,远不足以覆盖期间投入的近1500万元成本,成为所有业务板块中*毛利为负的那个。云舟生物的CDMO之路,阻且长。

3、优质CDMO要做好三件事

尽管规模小、起步难,CDMO业务却是云舟生物实现更大商业价值的重要抓手,甚至是为数不多的机会点。毕竟在基因递送载体的产业链条上,科研服务、转化服务的市场空间都有待商榷,而基因与细胞治疗药物的CDMO,却是公认的蓝海。

数据显示,2017年至2021年间,全球科研基因载体投入规模从64.6亿美元增长至85.6亿美元,即便以扩大到10%的渗透率计算,科研基因载体服务产业规模尚不足10亿美元。同一时期,全球基因递送CRO市场规模从8.7亿美元增长至15.7亿美元,如果仍以当前的节奏增长,很难说会是一个值得奔赴的市场。而预计到2025年,基因与细胞治疗CDMO的市场规模将达到78.6亿美元。

然而,CDMO在经历短暂的高速增长后,正进入瓶颈期。不少一线业务人员直呼,2023年的CDMO行业太卷,往往一个研发项目出现,会遭遇十数家CDMO哄抢,价格可能被压到很低。而刚刚入局的云舟生物,等于一参赛就碰上困难模式。但在基因与细胞治疗确定的增长预期之下,CDMO正是刚需。订单稀疏时期,也好修炼内功。

首先是核心技术能力。基因与细胞治疗的CDMO不同于传统研发、生产外包企业,服务不限于只提供最终产品,而需要尽早参与委托方的研发过程,侧重于用经验和垂直技术优势提升研发效率。这就要求CDMO建设全面的技术平台,但技术平台与核心技术的建设不仅需要长期的技术研发投入,还需要通过大量项目实践积累技术诀窍和工艺经验。

在这一点上,云舟生物有其优势。在过往近十年的基因递送载体定制化服务经历中,云舟生物沉淀下与各类基因递送载体、质粒构建、细胞培养等维度的丰富经验,形成了作为一家以基因递送载体为特色的CDMO的*重能力。

其次是规模化生产、纯化的能力。这订单交付的基础,却是云舟生物所稀缺的,也是全球同类服务商都在尝试解决的工艺难题。数据显示,全球具有cGMP商业生产能力规模企业不到10家,而在病毒放大生产工艺方面,全球仅20%的CGT CDMO公司具备超过2000L的悬浮培养能力。

不过,作为制备工艺的关键环节,基因递送载体的规模化生产、纯化主要考验开发者的实践经验。在生命科学的核心工艺技术快速国产化的当下,如果沉心做事,对于无论云舟生物还是其他CDMO厂商,突破工艺瓶颈都只是时间的问题。

最后是服务意识和质量。究其本质,CDMO属于服务行业,拿下订单是开始,前沿的技术平台也只是工具,只有如期的高品质交付,才能形成持续的经营能力。对于云舟生物而言,做强服务并不难。毕竟在传统业务中,为研究者提供个性化的基因递送载体,本就是一项高度定制化的活动。由此及彼,或许只是场景转换的问题。

6月,另一家大分子CDMO的上市申请,几经周折也终于过会。更多的CDMO企业,在这个资本寒冷的季节完成了融资。历史的风口,把CDMO企业推到了非上即下的关键节点,但我们始终希望,这个被产业所需要的行业,能长出伟大的公司。

【本文由投资界合作伙伴动脉网授权发布,本平台仅提供信息存储服务。】如有任何疑问,请联系(editor@zero2ipo.com.cn)投资界处理。

本网页由机器采集生成,若侵权请及时联系删除。

原文链接:https://news.pedaily.cn/202307/516658.shtml